この記事を書いたのは

目次

投資が初めての方にとって、新NISAは手軽で始めやすい制度です。税金優遇があるため、長期的な資産形成に最適で、将来の豊かな生活のための貯蓄手段としても注目されています。

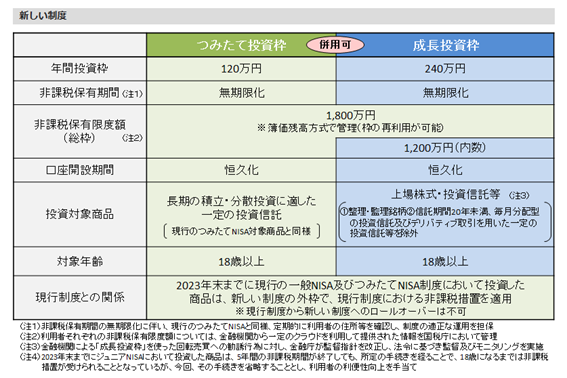

新NISAの概要は以下の通りです。

【参照・金融庁HP】

~新NISAのポイント~

●非課税保有期間の無期限化

● 口座開設期間の恒久化

● つみたて投資枠、成長投資枠の併用が可能

● 年間投資枠の拡大

合計最大年間360万円まで投資が可能

-つみたて投資枠:年間120万円

-成長投資枠:年間240万円

● 非課税保有限度額は、全体で1,800万円

-成長投資枠は、1,200万円

-枠の再利用が可能

長い目で資産を築くメリットを考えると、将来のためにお金を増やすには、短期的なリスクにも対応できる投資分野を見つけることが大事です。賢くお金を運用すれば、魅力的なリターンが期待できます。ただし、商品の選び方を間違えると、市場の変動による大きな損失も考えられるので注意が必要です。

生涯にわたって資産を築くのに向いている商品として、国内株式、海外株式、不動産投資信託(REIT)、そして安定した国債ファンドなどがあります。長期運用をしていると予期せぬ暴落に直面する場面もありますので、分散投資をすることがとても重要です。

次は賢い活用方法について考えていきましょう。

税制優遇のあるNISAには限度額が決められており、新NISAの上限額は以下の通りです。

①以下、合計最大年間360万円まで

・つみたて投資枠:年間120万円

・成長投資枠:年間240万円

②全体で1,800万円。

(うち成長投資枠は、1,200万円まで。)

・新NISAで買った金融商品を売却すると、売却した商品を買ったときの価格(簿価)分の非課税枠が翌年に復活する。

・同じ商品を複数回購入していた場合は、平均取得金額が復活する。

・新NISAとして非課税で保有できる上限額は、つみたて投資枠と成長投資枠の合計で1800万円。つみたて投資枠だけを使う場合も1800万円までだが、成長投資枠だけを使う場合は1200万円までとなる。

新NISAを上手に使うためのポイントを紹介します。

新NISAでは投資対象の違う2つの投資枠、①つみたて投資枠と②成長投資枠が新設されました。それぞれの特徴と対象商品は以下の通りです。

①つみたて投資枠

現行のつみたてNISAと同じで、長期・積立・分散投資に適しているとされる一定の投資信託(上場投資信託(ETF)を含む)

②成長投資枠

投資信託はもちろん、上場株式にも投資でき、①つみたて投資枠よりも投資対象商品が多い

それぞれの投資枠により投資できる商品に制限があるので、自分が興味を持っている商品が、どの投資枠になるのか、それが自分に合っているのかを確認しましょう。

そして、投資額を分散させることも大切です。一つの商品に全額を投資するのではなく、いくつかの異なる商品にお金を分けて投資することで、リスクを軽減できます。たとえば、国内株式であれば、金融関連株とエネルギー関連株といった異なる業種に投資をすることで、分散投資になります。

また投資期間も考慮に入れましょう。長期的な投資が一般的に効果的と言われていますが、自分のライフプランに合わせて、どれくらいの期間投資を続けていけるのか検討した上で商品を選ぶようにしましょう。

新NISAを有効に使うことで、将来の安定したライフプランを築くのに役立ちます。ただし、投資は自己責任で行うものなので、情報収集と検討を慎重に行い、注意深く進めていくことが大切です。

新NISAによって、投資に興味を持つ人が増えました。税金優遇制度があるからNISAが注目されているのですが、注意すべきポイントもあります。投資は自己責任です。投資する前には、しっかりと勉強して、不確定要素を減らすよう心がけましょう。

例えば、SNSを見ると短期間に大成功した人のエピソードに心惹かれることもあると思いますが、短期トレードをして高いリターンを狙うのは、実はとても難しいのです。高いリターンは大きなリスクと表裏一体であることを忘れないでください。

節税目的での使い方も気をつけたいところです。金融商品を購入して、順調に値上がりしてくれたら嬉しいのですが、下がることもあり得ます。通常であれば下がった分は損益通算の対象になるのですが、NISAはそもそも税金のかからない優遇制度ですので、どんなに損をしても損益通算の対象にはなりません。

新NISAで正しい投資を行うためには、これらのポイントを理解しておくことが大切です。

新NISAで初めて投資をスタートさせる場合、【人生の3大支出】に備えた投資をおすすめします。自分たちの未来のため、子どもたちの教育費用のため、老後の資金を確保するために、少額から投資を始めるのはいかがでしょうか。投資が初めてでも手軽に、低コストで長期的な資産形成ができます。

将来の子どもたちの教育費用のためには、投資期間が短いため、あまりリスクをとりたくないという方が多いかもしれません。しかし、新NISAの制度を活用することで、低コストで優良な投資信託に投資することができ、将来の教育費用に余裕を持つことができます。

老後の資金を確保したい家庭の場合、時間をかけて資産形成をしていきたいという方が多いと思います。新NISAを利用することで、長期的な資産形成が可能になるため、老後に安心して生活を送ることができます。

毎月コツコツ貯金をされている方にとっては、新NISAが最適な運用方法になるでしょう。元本保証がなく、リスクがある投資ですが、少額から始めて、少しずつ運用金額を増やしていくことで、将来の資産形成につながります。

新NISAは、現役世帯や子育て世帯にとって大きなメリットがある投資手段です。将来に向けた計画を実現するためはもちろん、節税効果も期待できる強力なツールです。

ただし、投資は自己責任です。投資商品の選び方や上限金額など、注意すべき点もいくつかありました。注意と慎重な計画が必要であることを忘れずに、着実に資産を築いていきましょう。

合わせて読みたい

この記事を書いたのは

現在、マネー記事はございません。