この記事を書いたのは

税理士、ファイナンシャルプランナー

新卒入社した会社をリーマンショックで退社後、学び直しをして日商簿記3級~税理士試験に挑戦。現在は税理士として法人・個人の確定申告や年末調整の仕事に従事している。

プライベートでは一児の母。両親が金融や経済を学ぶことで日常生活から「こどものお金の教育」に繋がると考えて日々実践中。専門知識を生かして決算書やIRを読む投資手法で日本個別株投資を行っている。

目次

「年収の壁」とは一定の収入を超えると額面の年収は増えても、税金や社会保険料の負担が生じて逆に「手取り収入」が減ってしまうことをいいます。年収の壁は、主に103万円、106万円、130万円と3つあります。それぞれどのような負担が生じてくるのか見ていきましょう。

以下の文章では、世帯主で厚生年金のある社会保険に加入している会社員を「扶養者」、パート・アルバイトで勤務して扶養になっている方を「被扶養者」と呼ぶことにします。

給与収入が年103万円を超えると所得税が課税され始めます。住民税は年収100万円を超えると課税されはじめます。

被扶養者が配偶者である場合は、年収150万円まで配偶者特別控除が適用されるため、扶養者の所得税・住民税の増加はありません。扶養者の勤務している会社によっては配偶者手当がなくなることがあります。被扶養者が配偶者以外の家族である場合は、扶養を外れることになり、扶養者の所得税・住民税が増えます。

1社で週20時間以上働いていて、給与収入が年106万円を超えると、勤務先が厚生年金保険の被保険者数が常時 101 人以上(※2024年10月からは常時51人以上に変更)の事業所である場合は、社会保険への加入義務が発生します。

社会保険に加入することになり手取りは減りますが、厚生年金に加入することになるため将来のもらえる年金は増えることになります。

給与収入が年130万円を超えると、会社員である扶養者の社会保険の扶養から外れることになります。

被扶養者が配偶者である場合は、国民健康保険と国民年金の負担が生じます。被扶養者が配偶者以外の家族である場合は、国民健康保険の負担が生じます。(配偶者以外の家族の国民年金は年収に関わらず常に負担があります)

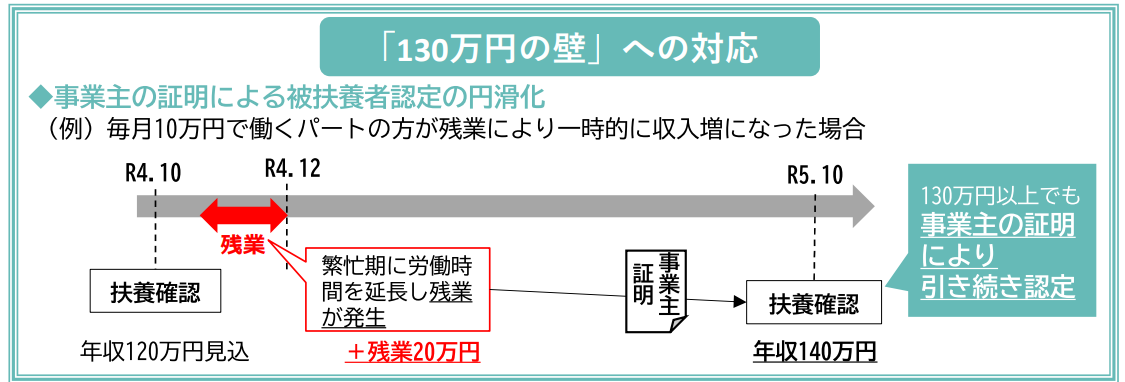

今回の制度は「③年収130万円の壁」を一時的に超えてしまうことで社会保険の扶養から外れてしまい、手取りの年収が減ってしまう方が対象です。主婦だけでなく子ども等、社会保険の扶養になっている人もなら誰でも対象になります。年収の壁による就業調整をする従業員が多い企業の人手不足を解消する目的で実施されることになりました。

この制度を利用すれば年収130万円を超えても、連続2年間は社会保険料の扶養のままでいるできるため、働いた分だけ収入を受け取ることが出来るようになります。

では実際に扶養2年延長をするためには何をすればいいか確認していきましょう。

●扶養2年延長制度利用の流れ

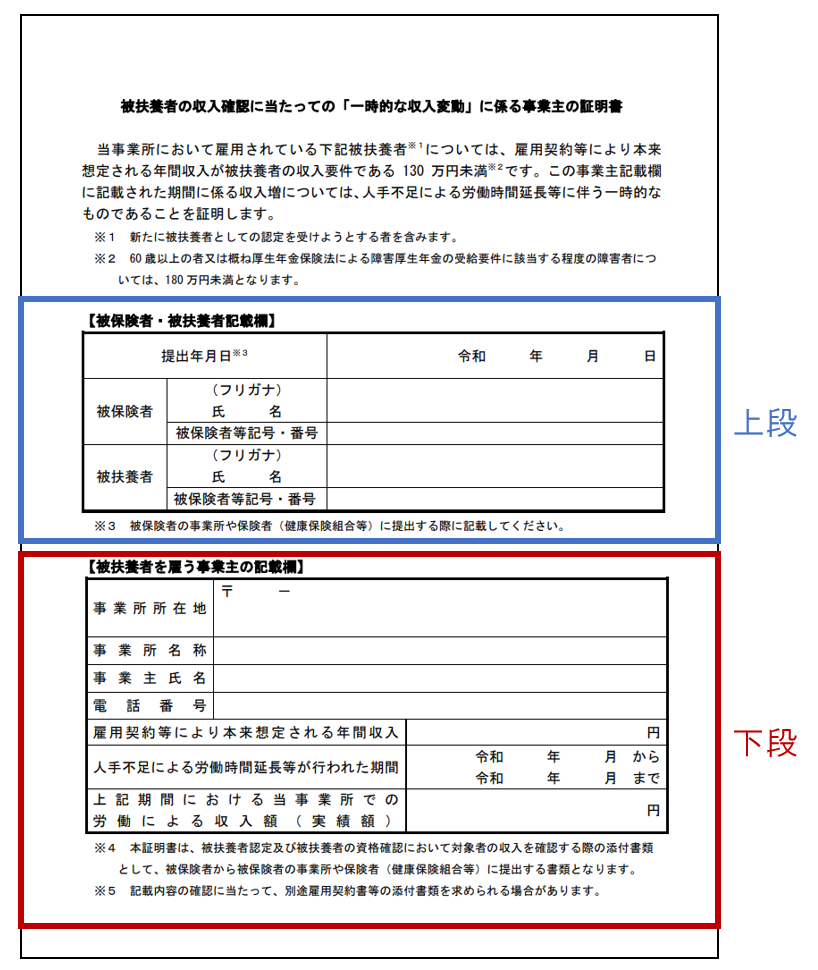

・パート・アルバイト先に2年延長の事業主証明書(※pdf)を発行してもらえるか確認

・扶養者の会社を通じて加入している健康保険組合に扶養2年延長できるか確認

・その年の源泉徴収票発行時に証明書の事業主記載欄(証明書:下段)を記入してもらう

・扶養者の会社の被扶養者認定の年収確認の際に証明書の被保険者・被扶養者記載欄(証明書:上段)を記入して提出する

以上です。②は家族の協力が必要ですがそこまで難しいことはないですね。2か所以上でパート・アルバイト勤務している場合もそれぞれの会社で証明書を発行してもらえば問題ありません。

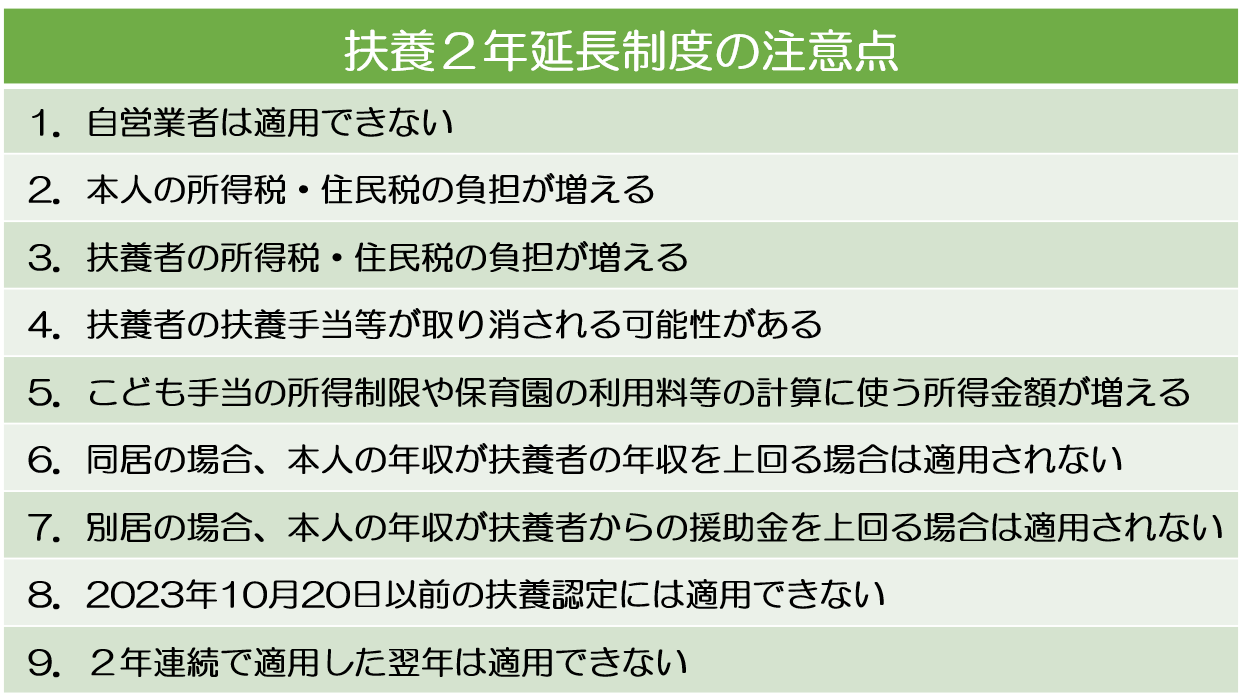

この制度を活用すると年収が増えたことによるデメリットが生じる場合があります。たくさん働いた後にこんなはずじゃなかった!とならないためにも注意点とを事前に確認しておきましょう。

1.扶養者・被扶養者どちらかが自営業の場合、制度は適用できません

2.年収に応じて被扶養者本人の所得税・住民税の負担は増えます

3.被扶養者が配偶者である場合は年収150万円超から、配偶者以外の家族である場合は年収103万円超から扶養者の所得税・住民税の負担が増えます

4.扶養者に会社から扶養手当が支給されていた場合は取り消されることがあります

5.こども手当の所得制限や保育園の利用料金の計算に使う所得金額が増えて負担が増えることがあります

6.扶養者と同一世帯の場合は、扶養者の年収を上回ると証明書を発行しても適用されません

7.扶養者と別世帯の場合は、扶養者からの援助の年間金額を上回ると証明書を発行しても適用されません

8.2023年10月20日以前の扶養認定に遡って適用することはできません

9.制度を適用する回数について上限はありませんが、2年連続して適用した後はその翌年は年収130万円を超えると社会保険の扶養から外れることになります

いかがでしょうか?

私が思いつく限りの注意点とデメリットを挙げてみました。

年収130万円を超える金額に上限はありませんが、所得税と住民税の扶養となる年収は変わらないため、超えた分に応じて税金の負担増加や、所得に応じて算定される国の助成等に影響が生じます。特に子育て中の方は、こども手当の所得制限や2歳児までの保育園の利用料金の影響が大きいところだと思います。お住いの自治体や本人と扶養者の年収によって影響の金額は違いますので、世帯全体で手取り年収が増えるように下調べをしてから上手に制度を利用したいですね。

この制度については、2024年に社会保険制度全体の見直しを含めた議論をすることが決まっています。注目すべき点は、あくまでパート・アルバイトを雇っている企業に向けた労働者確保のための支援策だということです。

日本政府は労働人口の確保とパート・アルバイトの社会保険の加入を促進しています。今後は配偶者手当の廃止や国民年金の第3号被保険者の優遇が縮小される流れは避けられないでしょう。現在、家事・育児のために就業調整をしている方も、将来社会保険料を支払うことになれば働く時間を増やして年収を増やすという選択をされる方も増えてくることと思います。

そこで私からの提案は、この制度を利用して実際に働く時間を増やした場合、現実にどんな影響が出るのかシミュレーションしてみてはいかがでしょうか?働く時間を増やすことによって体調面や家族に負担が増えるかもしれませんが、仕事にやりがいを見つけることが出来たり、収入が増えることでちょっとした贅沢や家事代行やベビーシッターを利用することが出来るようになるかもしれません。

自分がもっとも心地いいと思える働き方や暮らしはどんな形なのか?自分と家族のプラスになるようにこの制度を賢く活用してみてください。

合わせて読みたい

この記事を書いたのは

税理士、ファイナンシャルプランナー

新卒入社した会社をリーマンショックで退社後、学び直しをして日商簿記3級~税理士試験に挑戦。現在は税理士として法人・個人の確定申告や年末調整の仕事に従事している。

プライベートでは一児の母。両親が金融や経済を学ぶことで日常生活から「こどものお金の教育」に繋がると考えて日々実践中。専門知識を生かして決算書やIRを読む投資手法で日本個別株投資を行っている。

現在、マネー記事はございません。