この記事を書いたのは

ファイナンシャルプランナー(AFP)・宅地建物取引士・住宅ローンアドバイザー

ファイナンシャルプランナーの資格を取得してから、お金に働いてもらうことを意識するようになり資産運用をスタート。日本株、米国株、投資信託、債券、ロボットアドバイザー、金銀プラチナ積立、ソーシャルレンディング、不動産などへの投資を実践している。

10年以上の資産運用経験をもとに、資産運用やお金に関する記事執筆やアドバイスを行っている。

株価暴落というニュースや、株が紙切れになったというフレーズを耳にしたなど、株式投資は怖いという印象を持っている方は多いのではないでしょうか?

まずは、株式投資のリスクについて確認しておきましょう。

①株価が下落するリスク

株価は日々変動していますので、値上がりすることもあれば、反対に値下がりするリスクがあります。例えば、銀行にお金を預金として預けていたら元本割れすることはないので、預金に比べて株はリスクが高いと感じるかもしれません。

②企業が倒産するリスク

万が一、投資した企業が倒産して上場廃止になってしまうと、保有する株式の価値がなくなってしまうというリスクがあります。

③流動性リスク

売買が極端に少ない銘柄の場合、保有している株式を売却したい時に株式を売りたくても売れないというリスクがあります。市場に出回っている取引量が少ない銘柄や、一時的な不祥事の発覚や、業績悪化のニュースが流れた場合などに流動性リスクが発生する可能性があります。

④カントリーリスク

投資する国や地域の、政治や経済、社会情勢、などに変化が生じた場合に、価格が大きく変動するリスクがあります。

株式投資にはリスクが伴いますが、リスクを抑えて楽しく株式投資をしていきたいですよね。

資産運用の格言:「卵を 1 つのカゴに盛るな」

卵を 1 つのかごに盛ると、仮にそのカゴを落としてしまった場合に、全ての卵が割れてしまうかもしれません。もし、1 つのカゴでなく、複数のカゴに分けて卵を盛っていれば、1 つのカゴに盛った卵が割れてしまっても、他のカゴの卵は影響を受けずにすみます。

これは、分散投資の重要性を伝える格言であり、株式投資のリスク管理をする上でも分散投資によるリスク分散が重要となります。

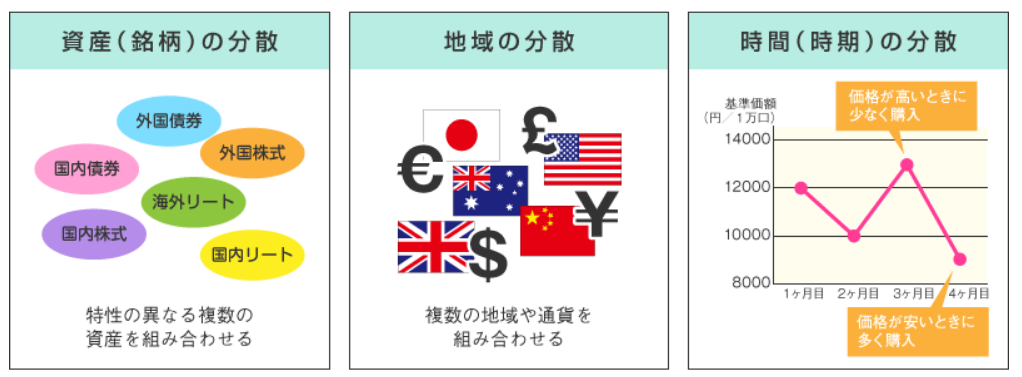

そこで、分散投資の手法について詳しくお伝えします。

①銘柄を分散させる

株価は日々変動していますので、値上がりすることもあれば、反対に値下がりするリスクがあります。例えば、銀行にお金を預金として預けていたら元本割れすることはないので、預金に比べて株はリスクが高いと感じるかもしれません。

②時間を分散させる

安い時に購入して、高い時に売却するのが理想ですが、株価は常に値動きがあり理想通りにいかないのが現実です。そこで一度に購入するのではなく、複数回に分けて購入する時間の分散を意識するといいでしょう。

なお、毎月一定額を購入していく積立投資は「ドルコスト平均法」と言われる投資法で、リスク管理に有効です。

③資産を分散させる

株だけに資産が偏ってしまうのではなく、株以外の、現金や債券、投資信託、不動産など別の資産に分散することもリスク管理に有効です。資産の分散では、株式と債券のように、異なる値動きをする傾向のある商品を組み合わせることがリスク軽減につながると言われています。

④地域を分散させる

投資する地域の分散もリスク管理に有効になります。世界各国でそれぞれ経済状況が異なるため、景気がいい国もあれば景気の悪い国もあります。そのため、日本株だけでなく米国株や欧州株、新興国株を保有するなど、地域の分散もリスク軽減につながると言われています。

出典:金融庁ウェブサイト

株式投資のリスクとリスク管理方法を確認したら、株式投資の魅力である利益について知っておきましょう。

①キャピタルゲイン

キャピタルゲインとは、保有している株式を売却するすることによって得られる値上がり益(利益)のことです。

【例】10 万円で購入した株式を 15 万円で売却した場合に、差額の 5 万円がキャピタルゲインとなります。(税金や手数料を除く)

②インカムゲイン

安い時に購入して、高い時に売却するのが理想ですが、株価は常に値動きがあり理想通りにいかないのが現実です。そこで一度に購入するのではなく、複数回に分けて購入する時間の分散を意識するといいでしょう。

なお、毎月一定額を購入していく積立投資は「ドルコスト平均法」と言われる投資法で、リスク管理に有効です。

【例】10 万円で購入した株式の配当利回りが 2%の場合、2,000 円がインカムゲインとなります。(税金や手数料を除く)

③株主優待

株主優待とは、自社の株を保有している株主に対して企業から株主に贈られるサービスで、自社商品や商品券などを保有株数に応じて提供してくれる、日本特有の制度と言われています。 全ての企業で株主優待が実施されているわけではありません。

なお、株主優待は株式を保有していることで得られる利益のため、インカムゲインの一種です。物価高の昨今、株主優待で食料品や日用品や、クオカードやカタログギフトがもらえる銘柄もあり家計が助かります。

株式投資のキホンを知った上で、今年こそ株式投資を始めてみたい方、株式投資にチャレンジしてみてはいかがでしょうか?

いざ株を購入するといっても、たくさん銘柄がある中でどの銘柄を購入すればいいか迷ってしまう、そんな方は

家族で外食に行くお店や、買い物に行くお店、よく買い物をする商品など、気になる企業の株を購入することで企業への応援にもつながり、配当金や株主優待などのインカムゲインを得ることができ、株式投資への楽しさを実感できますよ!

株式投資で、配当金や株主優待などのインカムゲインをもらうためには、「権利確定日」に株主である必要があります。例えば、3/31 が権利確定日の場合、権利確定日の 2 営業日前である3/29 に株を保有している必要があります。この日を「権利付最終日」といい、この日までに株式を購入すれば配当金と株主優待をもらえる権利を取得できます。※土日祝、12/31,1/1-1/3 は国内の証券取引所で取引が行われず営業日ではありませんので注意が必要です。

この記事を書いたのは

ファイナンシャルプランナー(AFP)・宅地建物取引士・住宅ローンアドバイザー

ファイナンシャルプランナーの資格を取得してから、お金に働いてもらうことを意識するようになり資産運用をスタート。日本株、米国株、投資信託、債券、ロボットアドバイザー、金銀プラチナ積立、ソーシャルレンディング、不動産などへの投資を実践している。

10年以上の資産運用経験をもとに、資産運用やお金に関する記事執筆やアドバイスを行っている。

現在、マネー記事はございません。